Журнал регистрации счетов-фактур – в 2017 году законодатели подкорректировали текст постановления № 1137, определяющего порядок его заполнения. Для чего применяется данный документ, какие законодательные нормы действуют в настоящее время, кто должен вести журнал, рассмотрим в настоящей статье.

Предназначение журнала полученных и выставленных счетов-фактур

Журнал учета полученных и выставленных счетов-фактур (далее — журнал) - это налоговый регистр, введенный в практику налогового учета постановлением Правительства России № 1137, принятым 26.12.2011. До 2015 года все фирмы и ИП просто фиксировали в нем выданные контрагентам и полученные от партнеров счета-фактуры.

Структура журнала с 2011 года не изменилась и по-прежнему включает 2 части: в первой фиксируются выставленные документы, во второй — полученные.

Но поменялись правила работы с журналом. Они следующие:

- ведите журнал, только если относитесь к категории посредников, обязанных это делать;

- оформляйте его и представляйте в налоговую инспекцию ежеквартально;

- вести журнал желательно в электронной форме - в таком виде он передается налоговикам (хотя оформление на бумаге не запрещено);

- записывайте счета-фактуры в хронологическом порядке (по дате их получения или выставления);

- заполняя строки и графы журнала (или корректируя их) сверяйтесь с правилами, описанными в приложении 3 к постановлению № 1137;

- внимательно проверяйте коды операций (где их посмотреть, узнайте из сообщения );

- после окончания каждого квартала заверяйте журнал подписью руководителя (или уполномоченного работника), страницы бумажного журнала пронумеруйте и прошнуруйте (если ведете его на бумаге);

- ежеквартально передавайте журнал (заверенный УКЭП) налоговикам по электронным каналам связи;

- храните журналы как минимум 4 года с даты последней записи в каждом из них.

Эти правила оформления журнала с момента вступления в силу постановления № 1137 практически не изменились.

О том, как сейчас выглядит этот налоговый регистр и кто его обязан оформлять, узнайте из следующего раздела.

Кто обязан вести журнал учета счетов-фактур в 2018-2019 годах

На сегодняшний день обязанность по ведению журнала осталась только у действующих от своего имени посредников:

- агентов и субагентов;

- комиссионеров и субкомиссионеров;

- экспедиторов, организующих исполнение услуг с привлечением третьих лиц;

- застройщиков, привлекающих к строительству подрядчиков.

Такой перечень лиц, обязанных вести журнал, содержит последняя редакция постановления № 1137, действующая с 01.10.2017. Необходимо отметить, что и до указанной даты оформлять журнал всем этим лицам тоже было обязательно, хотя напрямую они там прописаны не были (речь идет о субагентах и субкомиссионерах).

Обновленная редакция постановления № 1137 освободила часть посредников от необходимости заполнения журнала. С 4-го квартала 2017 года они вправе не оформлять журнал, если:

- реализуют товары иностранным фирмам, не состоящим на налоговом учете в нашей стране (п. 5 ст. 161 НК РФ);

- продают товар по поручению комитента покупателям - неплательщикам НДС и не выписывают счета-фактуры с их согласия (подп. 1 п. 3 ст. 169 НК РФ);

- по условиям договора с заказчиком включают стоимость приобретенных от своего имени товаров (работ, услуг) в расходы.

Какие еще новшества и корректировки нужно учесть при заполнении журнала с 01.10.2017, узнайте из

Журнал учета полученных и выставленных счетов-фактур – это регистр, который ведут лица, работающие с учетом НДС, и по которому отчитываются в налоговые органы. Но так как многим не совсем понятно, кто конкретно сдает этот документ, постараемся разобраться с этим вопросом в данной статье.

Бланк журнала учета полученных и выставленных счетов-фактур можно скачать по .

Лица, которые работают с участием НДС, обязуются выдавать и получать счета-фактуры, вести книги продаж и покупок, а также отчитываться с помощью декларации по НДС. Вести отчетный журнал необходимо не всем, с чем мы разберемся немного позже, а пока стоит рассмотреть основные параметры документа.

Журнал составляется на бланке, предложенном налоговыми органами. Сам бланк состоит из двух независимых друг от друга частей: для полученных и выданных счетов-фактур по отдельности. В ходе проверки налоговые органы смотрят, насколько эти части соответствуют частям отчетности, предъявленной взаимодействующими компаниями.

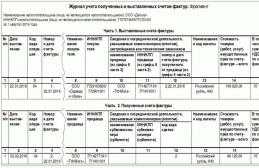

Образец заполнения журнала полученных и выставленных счетов-фактур:

Так, из-за каких-либо несоответствий может возникнуть спорная ситуация, в результате которой налоговики могут потребовать предъявить к рассмотрению первичные документы, другие регистрационные книги или же сами счета.

Подается этот вид отчетности ежеквартально. Документ предоставляется только в электронном формате с использованием телекоммуникационного канала связи того оператора, который обслуживает сдающее документ лицо.

Регистр имеет важное значение для контролеров:

- С его помощью проверяется правильность и законность операций взаимодействия.

- Он отображает некоторые виды НДС, которые проследить тяжело.

- Дает представление о том, не производит ли отчитывающийся занижение сумм к оплате.

Когда сдают

Отчетный период для составления журнала учета счетов-фактур – это квартал. Именно за квартал отображаются сведения для контроля и анализа со стороны налоговиков. Более длительный период привел бы к скоплению информации, что затруднило бы подробный анализ.

Подача происходит до 20 числа месяца, следующего за отчетным. В 2017 году обязанные к отчетности лица сдают журнал до 20 января. Сроки предоставления последующих отчетов такие же. За первый квартал предстоит отчитаться до 20 апреля, а за второй до 20 июля.

Правила переноса последнего срока сдачи действуют в законном порядке, то есть если последний день выпал на выходной, то крайним сроком для подачи отчетности будет ближайший рабочий день, но во избежание путаницы и проблем стоит отчитываться заблаговременно, так и душа отчитывающегося будет спокойна.

Кто сдает журнал учета счет-фактур

Сдавать отчетность этого типа обязаны те лица, которые имеют обязательство вести данный учет. Стоит отметить, что не всегда такая обязанность сопровождает уплату НДС. Плательщик вполне может быть вообще не обязан его платить. Тогда отчетность состоит из НДС-ной декларации.

Последние коррективы в плане перечня организаций и предпринимательских лиц, обязанных сдавать этот отчетный документ, в Налоговом Кодексе состоялись в 2015 году, существенно его расширив, поэтому стоит знать, входит конкретный предпринимательский объект в число сдающих или нет.

Такая обязанность появляется у лиц, выступающих в виде посредника в различных видах сделок. Это лицо действует на благо клиента, но от своего имени.

Это может быть сделка, когда в нее привлечен комиссионер или агент. В таком случае именно объект, выступающий посредником, составляет и сдает отчетный документ. Экспедиторская деятельность также является причиной для подачи регистра.

Отдельно стоит отметить застройщиков, которые, по сути своей, привлекают третьих лиц без осуществления собственного участия. Они также входят в число тех, кто сдает журнал учета счетов-фактур.

Подробности о том, кто и как сдает журнал, смотрите в видео:

Дополнительные аспекты

Журнал учета полученных счетов-фактур – это всегда один документ, который состоит из двух частей. Его можно вести как в бумажном виде, подшивая заполненные документы, соблюдая хронологический порядок, так и в электронном. Этот регистр хранится на предприятии в течение четырех лет. Данные, указанные в нем, должны соответствовать данным, указанным в других регистрационных документах например, в книгах продаж и покупок. Так как сверка с этими носителями вполне может состояться в том случае, если у налоговых органов возникнут вопросы.

Этот регистр служит в основном для подсчета сумм к уплате и доказательства суммы НДС, которая подлежит вычету. Занижения или нарушения в составе обсуждаемой отчетности могут лишить предпринимателя права по возврату переплаченной суммы НДС.

Итак, обязанность вести журнал счетов-фактур в основном возлагается на посреднические лица, которые работают в разных сферах. Подается отчетность по истечении каждого квартала года, именно данные за квартал вносятся в состав. На основании проверки налоговые органы имеют право потребовать дополнительные данные или пояснения в случае выявления каких-либо несоответствий.

Журнал учета выданных счетов-фактур 2019 заполняют комиссионеры и агенты. Это посредники, действующие от своего имени вместо других людей. Заполняется журнал каждый раз, когда появляется новый документ, требующий учета.

Какие счета-фактуры требуют регистрации? Перечислим:

- выставленные посредниками от их имени покупателю, заинтересованному в приобретении их товаров или услуг;

- выставленные заказчиками покупателю за услуги, реализованные посредником;

- выставленные заказчику посредником за приобретенные для него услуги или товары;

- выставленные продавцом заказчику за приобретенные у него с помощью посредника услуги, товары и права.

Платежные документы, которые должен оплатить заказчик, чтобы заплатить посреднику за работу, нигде не регистрируются, кроме налоговой декларации, по которой потом можно будет отследить этот платеж. Каждый квартал заполняется журнал учета счетов-фактур 2019. Кто сдает — . Срок сдачи в ИФНС — до 20-го числа месяца, следующего за отчетным кварталом.

Документ можно вести двумя способами: в бумажном или электронном виде. Но сдается он только в электронной форме. Указание на это имеется в п. 5.2 ст. 174 НК РФ. Заполнение происходит в хронологическом порядке. Ошибки недопустимы.

В первой части документа заполняются следующие графы:

- Номер записи.

- Дата выписки.

- Код операции.

- Номер и дата счета.

- Номер и дата исправления.

- Номер и дата счета, если он корректировочный.

- Номер и дата его исправления.

- ИНН/КПП покупателя.

- Наименование и ИНН/КПП продавца.

- Номер и дата счета (указывается из четвертой графы).

- Наименование валюты, ее код.

- Стоимость услуг или товаров. НДС.

- Разница в стоимости по корректировочному счету в случае уменьшения.

- В случае увеличения.

- При увеличении.

При этом, если покупателей было несколько, допустимо указать их через точку с запятой, если счет был выставлен один на всех. Если каждый заказчик или покупатель спровоцировал появление новой фактуры, начинать следует с самого начала.

Во второй части журнала указывают:

- Номер записи.

- Дата получения.

- Код способа выставления.

- Код вида операции.

- Номер счета.

- Дата его составления.

- Номер счета, если он корректировочный.

- Его дата.

- Номер исправления.

- Его дата.

- Наименование продавца. Его ИНН/КПП.

- Наименование и код валюты.

- Стоимость товаров или работ.

- В том числе НДС.

- Разница в стоимости в случае уменьшения. В случае увеличения.

- Разница в НДС в таком же случае при уменьшении.

- При увеличении.

Заполнять документ нужно максимально аккуратно — за ошибку посредника могут оштрафовать.

Как правильно заполнить журнал учета счетов-фактур и для всех ли такая обязанность существует? Какие правила действуют в 2019 году?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Для осуществления контроля начисленных и принятых к вычетам сумм НДС, представителям Налоговой инспекции необходим такой документ, как журнал учета счетов-фактур.

Поэтому компаниям стоит разобраться с правилами составления и подачи отчетности. Рассмотрим основные нюансы подготовки бумажного и электронного журнала учета счетов-фактур.

Основные моменты

Что такое счет-фактура и для чего нужен журнал учета таких бланков? Перед кем возникает обязательство вести документ? Какие нормативные акты помогут разобраться в данных вопросах?

Понятие

Законные основания

Правила ведения журналов учета полученных и выставленных счетов-фактур

Счета, что были выданы и получены, стоит отражать в журнале, о чем говорится в статье 169 п. 3 НК. Вести стоит только один журнал, который состоит из двух разделов.

При создании документа стоит помнить такие правила:

- регистрировать счета следует, придерживаясь хронологической последовательности:

- помимо обычных бланков, стоит регистрировать и те, которые представлены в электронном формате, а также корректировочного типа.

- допускается ведение на бумаге или электронных носителях.

- хранить журналы за прошедшие годы стоит не менее 4 лет.

- если предприятие имеет обособленное подразделение, оно должно вести только один общий журнал.

Где можно взять бланк?

Бланк журнала можно скачать на одном из многочисленных сайтов.

Выглядит документ так:

Если вы будете заполнять документ в 1С, то бланки с данными будут сформированы автоматически на основании введенных сведений.

Структура документа

Журнал составляется в двух разделах:

В первой части регистрируют такие счета:

| На реализацию продукции | И передачу на безвозмездной основе |

| На авансовые платежи | — |

| На суммы, что были получены от покупателей | Которые связаны с оплатой продукции (штраф и т. д.) |

| На суммы, которые выставлялись лицами, что приобретают продукцию у продавца | При возврате товара, что был поставлен на учет |

| На СМР для личного пользования или на продукцию | Что была передана для личных потребностей |

| Счета-фактуры, что были составлены налоговыми агентами | При покупке товара у иностранной фирмы, при аренде муниципальных и государственных объектов |

Вторая часть используется для регистрации счетов:

- которые получены при возврате товара, что был принят на учет от покупателей;

- по купленной продукции;

- что были получены от продавцов на суммы авансов.

Не нужно регистрировать во 2 разделе такие счета-фактуры:

- которые выписаны самым предприятием;

- корректировочные бланки при предоставлении скидки;

- счета, что выписывал налоговый агент;

- авансовый счет у продавцов.

Не отражаются данные:

- о таможенных декларациях;

- о перечислении НДС при ввозе товара;

- бланках строгой отчетности, что связаны с затратами на ;

- бухгалтерских справках, что формируются по налогу, который был восстановлен;

- справках на передаче имущественного объекта в уставной капитал.

Порядок формирования

При создании документа стоит учесть такие нюансы:

| Когда счет-фактура выставляется | Ему присваивают номер в соответствии с очередностью в журнале |

| В шапке журнала учета | Отражают сведения о счетах-фактурах |

| 2 экземпляр счета-фактуры | Подшивается в документе |

| Если возникает надобность начислить сумму в бюджет | Сведения о счетах переносятся в Книгу продаж |

| Покупатель ведет журнал | В котором отражаются полученные оригиналы счетов, продавец ведет учет выставленных бланков, причем сохраняют второй экземпляр |

| Покупателем должна заполняться такая документация | По мере того, как поступают счета от продавца, а продавцом – придерживаясь хронологии |

Пример заполнения

Даже в том случае, когда в налоговом периоде счета-фактуры не выставлялись и не были получены, журнал учета все равно составляется – заполняют шапку, ставят подпись и заверяют у руководства.

Рассмотрим, какие данные отражают графы документа:

| 1 | Отражение порядкового номера |

| 2 | Число, когда счет выставлен/получен. В первом разделе не указывается, если сформированные бланки контрагентам не передавались |

| 3 | Код вида по операциям в соответствии с Приказом федерального налогового органа |

| 4 | Указывают номер и дату обычного вида |

| 5 | Сведения о корректировочном счете-фактур |

| 6 | Данные исправленных бланков |

| 7 | Сведения о правках, внесенных в корректировочный счет |

| 8 | Название контрагента |

| 9 | ИНН, КПП покупателей или продавцов |

| 10-12 | При проведении посреднической операции (название лица, ИНН, КПП, 12 в разделе 1 – номер и число счета продавцов/субагентов, во второй части – код вида сделок) |

| 13 | Валюта |

| 14 | Цена продукции с НДС для счета обычного типа |

| 15 | Отражается размер налога (относительно обычного счета-фактуры) |

| 16-19 | Заполняются при наличии корректировочного счета-фактуры (снижение цены с НДС, суммы уменьшения, увеличения цены с НДС, суммы увеличений) |

Как сшивать журнал?

Журнал учета счетов-фактур стоит прошнуровать и проставить номера. Если фирма ведет документ в бумажном виде, его следует распечатать, скрепить печатью.

Далее документ заверяется у руководства организации. Для передачи в электронном виде стоит поставить подпись электронного типа. Необходима она для проведения в налоговом органе .

Подшить счета более удобно в том порядке, в котором они вносились в . Подтвердит дату получения счетов, что входят, регистрация входящих писем и конверты с почтовой отметкой.

Дата поступления счета в электронном виде – поступление операторам, что отражается в специальных извещениях электронного оборота документации.

Часто возникающие нюансы

Каких правил комиссионерам и посредникам придерживаться? Проанализируем особенности составления отчетности в виде журнала.

Нюансы для комиссионеров

При условии, что комиссионерами приобретается что-либо для комитентов от своего имени, договор будет составляться между комиссионерами и лицами, что продают товар.

При выполнении своих обязательств комиссионером должен выдаваться счет-фактура, который получают, фиксируют и сохраняют в журнале учета таких документов (пункт 4 порядка составления журнала).

Если счет предоставляется на приобретенную продукцию от себя, основанием для чего послужили сведения счетов от продавцов, комиссионером сохраняется свой бланк также в журнале.

Комиссионер также должен учесть:

| Необходимо предоставить бланки комитентам на вознаграждения | Которые получает комиссионер. В таком случае готовится 2 счета – на продукцию и на вознаграждение. Если такие факты отражаются в одном бланке, то стоит использовать разные строки |

| Счет-фактура, что был получен от продавцов | Не должен регистрироваться в Книге покупок (пункт 11 порядка ведения журнала) |

| Счет, что был выставлен комиссионером на имя комитентов | В Книге по продажам первого должны отражаться только относительно сумм вознаграждения комиссионерам (пункт 24) |

| Счета, что составлялись комитентами с учетом сведений | Полученных от комиссионеров, и передавались комиссионерам, также должны регистрироваться в журнале |

Комитент обязан сохранять те счета-фактуры, что были получены от комиссионеров в журнале, а также должен зарегистрировать такие бланки в Книге покупок.

При посреднической деятельности

К таковым также относятся и экспедитор, застройщик, что не участвует в осуществлении подрядных работ.

Обязательство по ведению журнала сохраняется в независимости от применяемого режима налогообложения или того, относится ли посредник к плательщикам налога на добавленную стоимость.

Такие правила оговорены в ст. 169 п. 3, . Не формируется журнал учета счетов фактур с 2019 года в следующем случае.

Торговая фирма, что продает товар в розницу, не должна выставлять счета-фактуры при его продаже гражданам ().

Вместо этого выдаются чеки и иные , да и надобности в выставлении НДС нет. Итак, при реализации товара третьему лицу в соответствии с договором посреднического характера, вести журнал нет необходимости.

Если осуществляется иная посредническая деятельность, то обязательство по заполнению журнала сохраняется ().

Для чего нужно посредникам вести журнал учета такой отчетности? Для того, чтобы представить сведения о проведенных операциях налоговому органу.

Такие данные позволят инспектору выяснить, к примеру, соответствует ли размер начисления, определенного комитентом при реализации продукции, размерам налога, который покупатель будет возмещать из бюджета.

Регистрируются счета-фактуры:

В журнал не вносятся сведения счетов-фактур о своем вознаграждении.

Как быть упрощенцам

Есть ряд случаев, когда упрощенцы должны выставлять счета-фактуры и, соответственно, вести журнал учета таких документов. Фирма на УСН – налоговый агент по .

Журнал учета полученных и выставленных счетов-фактур - это документ, который обязаны вести все организации, действующие в интересах третьих лиц от своего имени. В их число входят агенты, помогающие в приобретении и реализацаии товаров и услуг, застройщики, экспедиторы и комиссионеры. Такие посредники могут быть плательщиками НДС или просто налоговыми агентами, от этого их обязанность не зависит. По итогам каждого квартала документ должен быть сдан в ФНС. Как это сделать правильно - в статье.

Кто обязан вести журнал учета

С 1 января 2015 года все предприниматели и организации-посредники приобрели обязанность вести и сдавать их в налоговые органы (Федеральный закон от 20.04.2014 N 81-ФЗ и Федеральный закон от 21.07.2014 N 238-ФЗ ).

Делать это должны не только плательщики НДС, но и лица, которые освобождены от обязанностей, связанных с его исчислением и уплатой и которые не являются налогоплательщиками. Главный признак — осуществление предпринимательской деятельности по договору комиссии или агентскому договору в интересах другого лица. Кроме того, в эту категорию включены лица, которые оказывают услуги по договорам транспортной экспедиции, а также застройщики. Признаки таких лиц приведены в пункте 1 статьи 990 ГК РФ и пункте 1 статьи 1005 ГК РФ .

Форма журнала учета счетов-фактур

Постановлением Правительства РФ от 26.12.2011 N 1137 утвержден журнал учета счетов фактур 2019: кто сдает и когда — также сказано в постановлении. В 2019 году эту форму должны заполнять посредники только в тех отчетных кварталах, когда были выставлены или получены счета-фактуры. Регистрировать в нем необходимо все входящие и исходящие счета.

Вести журнал учета выданных счетов фактур можно как в бумажном, так и в электронном виде, постановление кабмина не ограничивает организации в этом вопросе. Но сдавать документ в ФНС разрешается исключительно в электронном формате. В связи с этим посредникам удобнее вести его на компьютере. Формат электронного документа утвержден Приказом ФНС России от 04.03.2015 N ММВ-7-6/ . К тому же даже те категории агентов, которые имеют возможность этого не делать и вправе вести учетный журнал в бумажном варианте, должны будут отобразить все данные в налоговой декларации по НДС. В этом случае данные в отчет все равно придется разносить вручную, тогда как просто загрузить готовый xml-файл в систему гораздо проще.

Заполняется реестр поквартально и состоит из двух частей.

Образец заполнения журнала учета счетов-фактур

При оформлении реестра следует учесть, какие коды видов операций указывать. Это очень важно, потому что налоговики, проводя перекрестные проверки отчетности поставщиков и покупателей, участвующих в посреднической сделке, в первую очередь обращают внимание на соответствие этих реквизитов. Найти коды видов операций можно в приложении к приказу ФНС России от 14.03.2016 № ММВ-7-3/ , который вступил в силу 01 июня 2016 года. С этой даты в учетном журнале счетов-фактур необходимо указывать новые коды по НДС. Всего таких кодов 24 кода, они приведены в таблице. До этого их было всего 13, поэтому ошибиться стало проще и внимания требуется больше.

Коды видов операций по НДС

Значения кодов определены в Письме ФНС России от 20.09.2016 N СД-4-3/ — перечень можно скачать в конце статьи. В целом нужно отметить, что в журнале учета счетов-фактур применяются коды, используемые в книге продаж и в книге покупок, нужно лишь учитывать, что при продаже агент указывает код 01 при отгрузке, а на аванс — 02. То же правило работает и для принципала, когда ему нужно зарегистрировать перевыставленные агентом счета-фактуры. Из всех кодов, перечисленных в упомянутом Письме ФНС, для использвания в реестре учета счетов-фактур используются коды 01, 02, 13, 15,118-20, 27-30. Для сводных счетов-фактур используйте коды 27 и 28.

Кроме того, существует еще код для обозначения сделок посредника. Например, при реализации товара, принадлежащего комитенту, отразить счет-фактуру, выставленный посредником на имя покупателя, нужно дважды:

- в книге продаж комитента (принципала);

- в части 2 журнала посредника.

В этом случае используется КВО — 01.

Заполненный журнал учета счетов-фактур

В «шапке» должно быть наименование налогоплательщика, его ИНН и КПП, а также период, за который будет заполнен реестр. Если в отчетном периоде нет документов, то титульная часть все равно заполняется и направляется в ФНС без табличной части.

Часть 1 “Выставленные счета-фактуры”

Часть 2 "Полученные счета-фактуры"

Заполненный журнал учета счетов-фактур должен быть заверен не позднее 20-го числа месяца, следующего за прошедшим кварталом.

Сроки сдачи и хранения журнала учета

Статьей 174 НК РФ предусмотрено, что все посреднические организации и физлица, освобожденные от уплаты НДС, которые не являются налоговыми агентами, обязаны сдавать реестр счетов-фактур в орган ФНС по месту осуществления деятельности не позднее 20-го числа месяца, следующего за отчетным кварталом. Вот как выглядят эти сроки:

- За IV квартал 2019 года — до 20 января 2019 (20.01.2019 — воскресенье, срок переносится на 21.01.2019);

- За I квартал 2019 года — до 20 апреля (суббота, перенос на 22.04.2019);

- За II квартал 2019 года — до 20 июля (суббота, перенос на 22.07.2019);

- За III квартал 2019 года — до 20 октября (воскресенье, перенос на 21.10.2019);

В отношении сроков сдачи реестра счетов-фактур действует общее правило, закрепленное в